【空売り戦略の教科書⑮】現引き/現渡しとは?

現引き(読み方:げんびき)とは、信用買いの決済の際に、反対売買による決済ではなく、現金を支払って現物株を引き取る決済方法です。

現渡し(読み方:げんわたし)とは、信用売りの決済の際に、反対売買による決済ではなく、現物株を渡して決済する方法です。

現引き・現渡しは、どちらも信用取引の決済手段の1つであり、主な目的として取引手数料の軽減や損益を確定しないための節税対策、株式優待のつなぎ売りとして取り扱われる投資戦略です。

ここでは、現引き・現渡しの仕組みを具体例を用いて、投資初心者の方のために分かりやすく解説します。

信用取引の3つの決済手段

信用取引の出口戦略として、3つの決済方法「反対売買」「現引き」「現渡し」があります。そのうち、信用「買い」の決済方法は「反対売買」「現引き」になり、信用「売り」の決済方法は「反対売買」「現渡し」となります。

【信用取引の決済手段】

・信用買いの場合:「反対売買」と「現引き」

・信用売りの場合:「反対売買」と「現渡し」

具体例を用いて、現引き・現渡しを解説します。

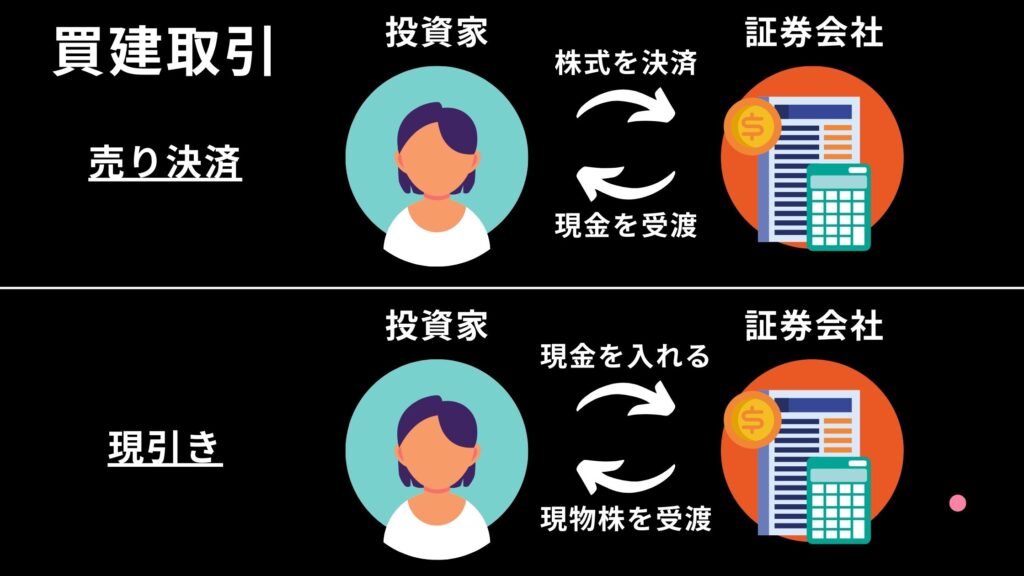

現引き(品受け)とは

現引きとは、信用「買い」を決済するときに使う方法です。品受け(読み方:しなうけ)と呼ぶこともあります。(※英語表記:actual receipt of stock purchased)

例えば、株価が1,000円のときに信用「買い」を入れてその後、株価が1,500円に上昇した場合を考えます。ここで投資家は「反対売買」もしくは「現引き」の決済をすることができます。

反対売買(売り決済)をする場合

反対売買をする場合、投資家は証券会社へ売買手数料を支払い、500円の利益が確定します。

現引きをする場合

現引きをする場合、投資家は証券会社へ1,000円を返済し、現物株を入手します。この際、売買手数料が発生せずに現物株を手にすることができます。また、利益を確定することなく含み益500円の状態で株式を受け取ることができます。

現引きのメリット・デメリット

現引きのメリット

信用取引のコストを抑えることができる

信用取引を行う際には、「売買手数料・金利・信用管理費」などたくさんのコストが存在します。信用「買い」で長く保有していれば、その分これらの手数料を支払わなければいけません。現引きをすれば、信用「買い」から現物「買い」へ切り替えることができるため、コストを抑えられることができます。

利益を確定を先延ばしにできる

信用取引には期限があり、期限までに必ず決済しなければなりません。現引きをすれば、現物株式を売却するまで損益は確定することはないため、事実上節税対策としても活用することができます。

現引きのデメリット

規制措置により取引停止になる場合もある

金融商品取引業者による独自の規制で「現引きの停止」という規制措置があります。この場合、現引きができなくなるので、反対売買による決済を行い、損益を確定しなければなりません。このような現引きの停止リスクも考慮しておきましょう。

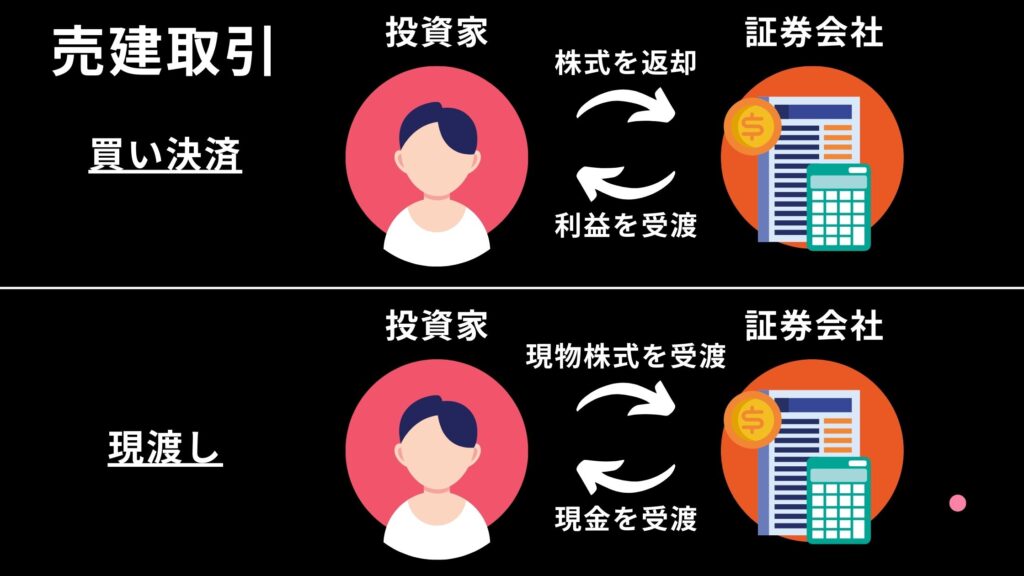

現渡し(品渡し)とは

現渡しとは、信用「売り」を決済するときに使う方法です。品渡し(読み方:しなわたし)と呼ぶこともあります。(※英語表記:actual delivery of stock sold)現渡しは主に、株主優待を低リスクで獲得するためにクロス取引(つなぎ売り)で活用される戦略のひとつです。

例えば、株主優待の権利を得るために、株価1,000円のときに信用「売り」と現物「買い」を同一のタイミングで約定させます。権利確定日が過ぎた時点で、現渡しを活用すればリスクを抑えた取引が可能です。

株価が上昇している場合

株価が1,200円になった場合、信用「売り」のポジションでは-200円、現物「買い」のポジションでは+200円となります。ここで現渡し(現物株を証券会社へ差し出す)をおこなえば、損益をゼロへ相殺することができます。

株価が下落している場合

株価が600円になった場合、信用「売り」のポジションでは+400円、現物「買い」のポジションでは-400円となります。この場合も同様にして、現渡し(現物株を証券会社へ差し出す)をおこなえば、損益をゼロへ相殺することができます。

株価の変動が上がろうが下がろうが、現渡しをおこなえば損益を相殺することができるため、手堅く株主優待を獲得することが可能です。

現渡しのメリット・デメリット

現渡しのメリット

手数料を抑えることができる

信用取引の現渡しは、多くの証券会社で取引手数料が不要です。証券会社最大手のSBI証券・楽天証券も手数料がかからないことが明記されています。そのため、反対売買で決済して売買手数料を支払うよりも、安い手数料になることがひとつのメリットとなります。

価格変動のリスクを抑えることができる

現渡しをすることで、買いポジションと売りポジションの利益と損失を相殺することができるため、株価変動リスクを回避することが可能です。

現渡しのデメリット

NISA制度分は現渡しの対象外

信用取引は、そもそもNISA(ニーサ)制度の対象外となります。そのため、NISA口座で保有している現物株に関しては、現渡しの対象外となることに注意しておきましょう。

まとめ

信用取引の決済方法として反対売買だけではなく、現引きと現渡しは必ず知っておきたい手法です。

現引きとは、信用「買い」から現物「買い」へ切り替えること。現渡しとは、信用「売り」と現物「買い」を相殺すること。この2つの決済手段を身につけることができれば、手数料やリスクを最小限に抑えて、効率的に利益を上げることが期待できます。

関連記事

【空売り戦略の教科書①】空売りとは?|ショートセール(short selling)の仕組み

【空売り戦略の教科書②】空売りの買い戻しとは?|ショートカバー(short covering)の仕組み

【空売り戦略の教科書③】空売り残高とは?|売り残(short interest)の仕組み

【空売り戦略の教科書④】空売り比率とは|空売り残高比率(short interest ratio)の仕組み

【空売り戦略の教科書⑤】初心者向け株式投資の空売りクイズ

【空売り戦略の教科書⑥】今さら聞けない「空売り」のメリット・デメリット

【空売り戦略の教科書⑦】初心者のためのやさしい空売り投資のはじめかた

【空売り戦略の教科書⑧】空売りで利益を出す考え方と売買のタイミング

【空売り戦略の教科書⑨】空売りは買いよりもリスクが高いのはなぜ?

【空売り戦略の教科書⑩】なぜ空売りをすると株価は下がるのか?

【空売り戦略の教科書⑪】株の空売りは市場にとって「悪」なのか?

【空売り戦略の教科書⑫】空売り取引で必要となる費用(コスト)とは?

【空売り戦略の教科書⑬】裁定取引(アービトラージ)とは?

【空売り戦略の教科書⑭】クロス取引(つなぎ売り)とは?

【空売り戦略の教科書⑮】現引き/現渡しとは?<< 現在こちら

【空売り戦略の教科書⑯】売りヘッジとは?

【空売り戦略の教科書⑰】制度信用取引と一般信用取引の違い

【空売り戦略の教科書⑱】空売りにおすすめのネット証券会社は?

\ ご支援ありがとうございます! /